ЭконоМММика

Лихие девяностые в России были бесспорно ярким, но столь и неоднозначным периодом развития нашего государства. Те дикие времена первоначального накопления капитала наполнены примерами не только перехода в частные руки крупных предприятий, гигантов советской индустрии, на всем известных залоговых аукционах, но и стремительным расцветом, как сегодня принятого говорить — стартапов, бизнеса с ноля, среди ещё вчерашних серых фарцовщиков или жековских слесарей, «вписавшихся в рынок» и сколотивших капиталы благодаря своей предпринимательской жилке и умению ладить с любыми слоями людей.

Говоря об успехе одних, не стоит забывать и печальные истории многих других людей, к сожалению, так и не сумевших перестроиться из советской лагерной модели общества в новую, с возможностью быть самому себе хозяином. Одним же из знаковых явлений начала 90-х годов стало стремительное развитие финансовых институтов, привлекающих деньги вкладчиков под обещание нереально высоких процентов, при этом инвестиционная работа которых фактически была фикцией, если вообще велась. И, как вы уже догадались, речь идёт о многочисленных «финансовых пирамидах», ставших такой же неотъемлемой частью истории девяностых, как малиновый пиджак, 600-й Мерседес, поляроид и многие другие атрибуты эпохи. «МММ», «Русский Дом Селенга», «Хопёр Инвест», «Властелина» и другие масштабом поменьше нашли своё место в Новейшей истории государства Российского. Откуда же такой колоссальный успех в стране, казалось бы ещё совсем недавно жившей идеалами труда и всеобщей социальной справедливости? Может дело просто в непостижимо загадочной русской душе, но в ней ли только дело?

Чертежи конструкции (немного теории)

Нет чётко устоявшегося определения современного понятия «финансовой пирамиды», но можно данную структуру охарактеризовать так:

Финансовая пирамида — это инвестиционная организация, где получение материальных благ участникам обеспечивается полностью или частично за счёт вновь внесённых инвесторами финансовых средств, без возможности полного погашения обязательств организации только за счёт собственной коммерческой деятельности. То есть, говоря проще: контора-пирамида денег сама по себе не генерирует, а живёт за счёт увеличения объёма вложенных сторонних средств, на которые осуществляется вся деятельность фирмы: платятся зарплаты сотрудникам, дивиденды вкладчикам, реклама, взятки и всё прочее.

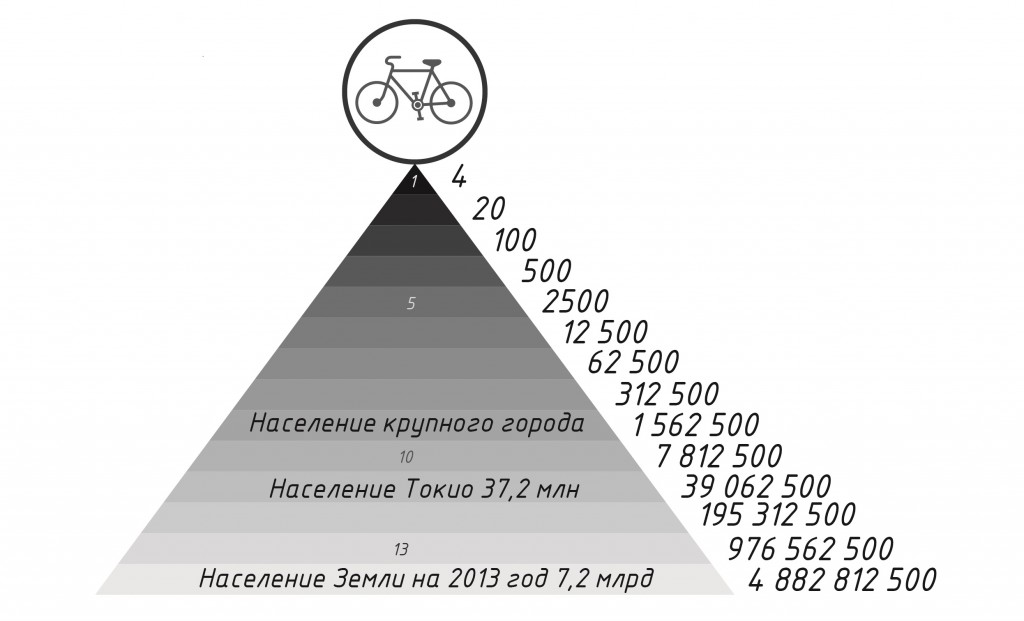

Можно выделить две главных схемы организации «инвестиционных пирамид». Первая имеет лавинообразную структуру, хорошо описанную математически в книге Якова Перельмана «Живая математика» на примере торговли велосипедами со скидкой. В схеме Перельмана приводился пример пирамиды, где материальное благо, конкретно велосипед, вовлечённый в сеть участник получит по цене в пять раз ниже рыночной, но лишь после заманивания ещё пятерых «счастливчиков» в эту систему, т. е. по сути недостающие средства на покупку велосипеда будут компенсированы вновь прибывшими участниками. Подобные структуры часто путают с MLM маркетингом (от англ. multilevel marketing или сетевой маркетинг), и действительно они обладают рядом схожих черт, особенно в случае недобросовестного партнёрства со стороны организаторов MLM-фирмы, например, если нового участника обязывают закупать продукцию строго на определённую сумму, не давая никаких гарантий возврата в случае неудачной реализации, ещё вариант — продажа каталогов по завышенным ценам, затраты на которые с большой вероятностью могут быть не компенсированы предполагаемой прибылью, особенно если предлагается заведомо неликвидный товар, и прочие подводные камни. Но в целом при добросовестном подходе в работе с сетевыми менеджерами MLM является вполне себе дееспособным способом дополнительного заработка для многих людей и способствует повышению предпринимательской активности.

Рисунок 1 — Лавинообразная схема Перельмана. Число участников растёт в геометрической прогрессии с коэффициентом пять. Уже 15 стадия невозможна теоретически — на земле нет столько жителей.

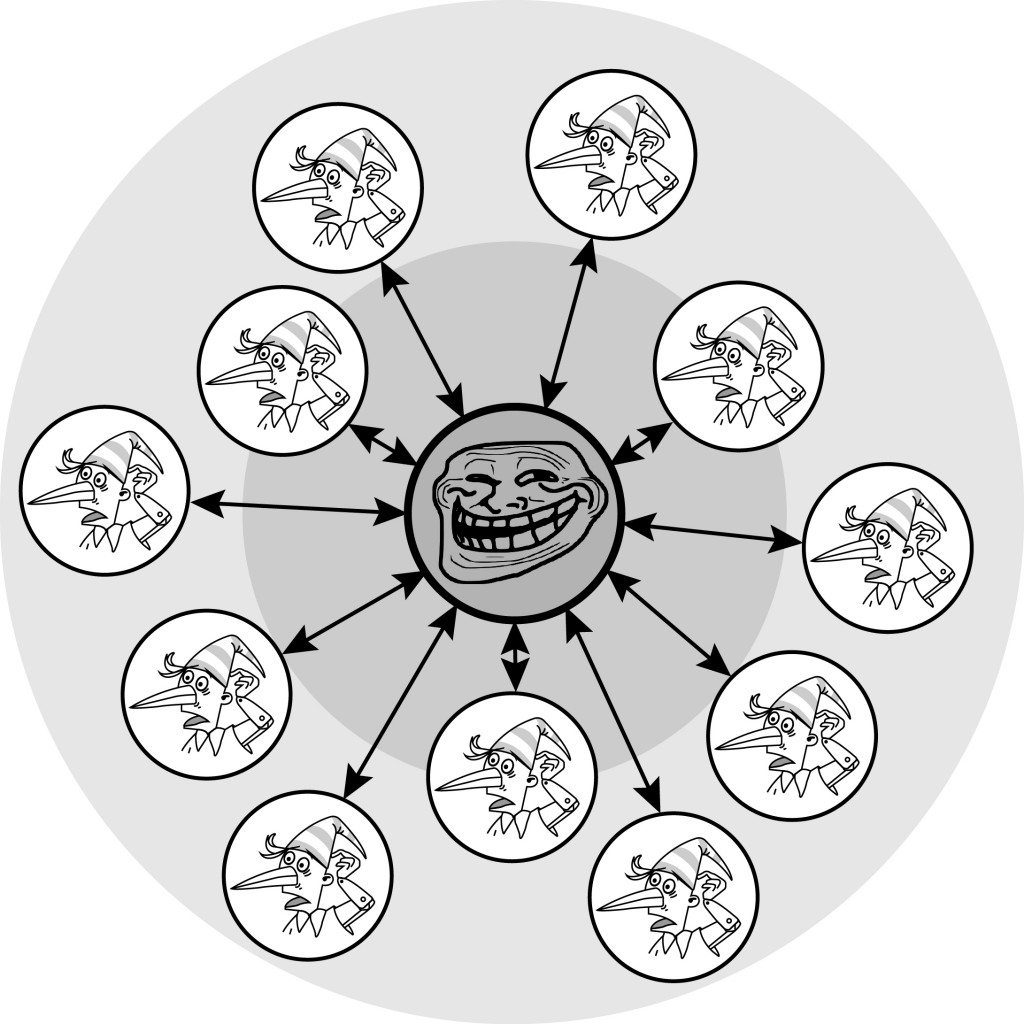

Вторая известная структура — схема Понци, по фамилии известного американского пирамидостроителя итальянского происхождения. Главным отличием этой схемы от лавинообразных пирамид является отсутствие уровней как таковых, есть некий условный аккумулятор денег, который и занимается их распределением, а значит шанс получить «навар» есть на любом этапе функционирования системы, конечно, пока пирамида живёт и поток входящих денег не сильно превышает поток выходящих. Ещё подобные структуры часто называют «мыльными пузырями», сравнивая с известной детской забавой, когда раздутый шар из мыла взлетает вверх, красиво переливаясь всеми цветами, но вскоре неизбежно схлопывается, распылившись в воздухе лишь малыми каплями. Так и тут из-за широкой рекламы с обещаниями огромных процентов прибыли по вкладам: в самом начале деньги в пирамиду текут рекой, давая первой волне вкладчиков быстрое обогащение, затем приходит вторая волна, третья и так далее. И люди, получив реально «лёгкую наживу», не спешат выводить все капиталы из такого «чуда», пирамида живёт и процветает. Но рано или поздно сказка заканчивается: внешняя паника, поднятая, допустим, в СМИ, приводит к выводу средств крупными инвесторами; нецелевые траты организаторов, выводящих из системы слишком большие капиталы; набор критической массы людей, когда иссякает поток желающих участвовать в авантюрах, и другие факторы — обрушивают огромную и столь шаткую конструкцию пирамиды, приводя к финансовым потерям вкладчиков.

Рисунок 2 — Схема Понци. В данной схеме участники связаны с организатором напрямую, теоретически участник может получить выгоду на любом этапе вхождения, пока пирамида функционирует.

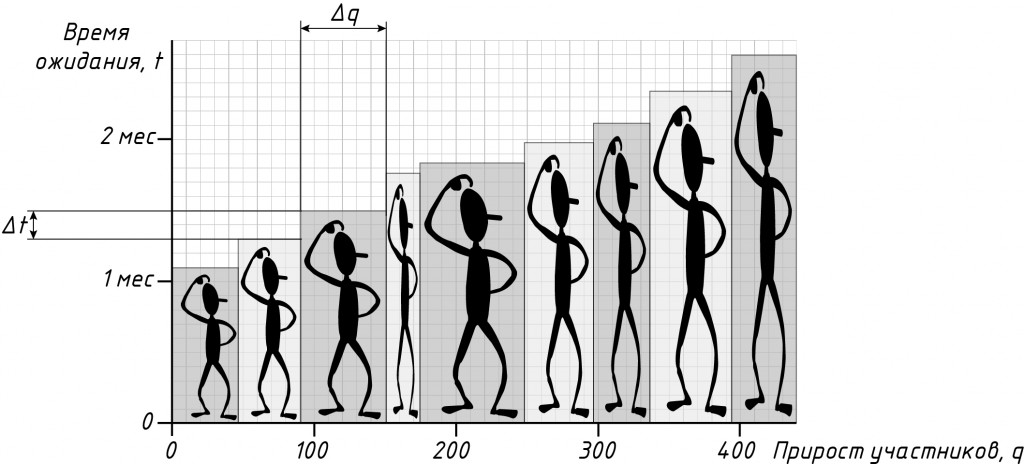

Относительно новой схемой пирамид является т. н. матричная (или элеваторная) схема, которая сочетает в себе элементы лавинообразной и Понци схем. Чаще всего эта схема реализована в виде продажи фирмой товара с весьма высокой скидкой, где оная предоставляется присоединившимся раньше участникам за счёт средств, полученных от новых заказчиков. Участники схемы добавляются в очередь на получение товара в порядке их присоединения к схеме. Цена, по которой продаётся товар в матричной схеме, заметно ниже рыночной, поэтому собранных с покупателей денег никогда не хватит на удовлетворение всех заказов сразу. И товар отдаётся только первым по списку покупателям, а остальные вынуждены ждать новых вложений. Это приводит к планомерному росту времени ожидания между оплатой и получением товара, который заведомо дольше, чем при обычной торговле. Теоретически такая схема могла бы существовать бесконечно долго при условии повторного вхождения в неё предыдущих участников, просто бы росло время ожидания до неправдоподобных сроков в сотни лет и всё, но в реальности при увеличении времени простоя очереди появляется слишком много негативных отзывов, поток желающих вложиться уменьшается и закупить новую партию товара не получается, организаторы выводят средства и закрывают пирамиду. Некое подобие этой схемы было у «Властелины», начинавшей свою карьеру с продажи дешёвых автомобилей. Из недавнего прошлого вспоминается пример фирмы SAS, занимавшейся поставками дешёвых смартфонов популярной у потребителей модели.

Рисунок 3 — Матричная схема. Время ожидания товара непременно растёт для новых участников, причём прирост времени Δt обратно зависит от интенсивности прироста числа участников Δq.

Пионеры пирамидостроения (немного истории)

Истоки мошенничества и обмана человека человеком берут своё начало там же, где начинается сама история нашей цивилизации. Но первые схемы жульничества были по своей сути просто прямым отъёмом материальных благ без выстраивания многоступенчатых схем, т. е. это либо продажа/обмен товара, заведомо не обладающего приписанными ему свойствами, например, красиво оформленный кусок древа с креста Иисуса в ранней Средневековой Европе можно было продать за весьма солидную цену (не то что сейчас). Либо имело место просто банальное невыполнение своих обязательств по оплате услуги или товара. Первые же прообразы «финансовых пирамид» можно найти в историографии, начиная с эпохи Великих географических открытий. Именно в это время, в XVI веке в ряде передовых государств Европы появляются облигации государственного займа, не то чтобы это было «пирамидой», но, например в Испанской империи, облигации обещали слишком высокий по тем временам процент прибыли, а в итоге, Испанская корона всё же не смогла обеспечить свои долговые обязательства.

Первой же настоящей финансовой пирамидой можно назвать Тюльпаноманию в Нидерландах 1636 — 1637 годов, основанную на фьючерсных контрактах цветоводов и действиях спекулянтов, выгодно их перепродававших под видом сверхдоходных инвестиций. Дошло до того, что число контрактов на производство тюльпанов достигло такого объёма, что цветоводы не смогли бы вырастить столько цветов и за 300 лет. И спекулятивный рынок тюльпанов с треском рухнул, а последовавший за этим экономический кризис выбил Голландию из пула Великих торговых держав Европы!

Ещё одной пирамидой, оставившей заметный след в истории, является британская Компания Южных Морей. Неизвестно руководствовался ли злым умыслом основатель компании лорд-казначей Роберт Харли, учреждая данное предприятие и получая эксклюзивное право на торговлю с испанской частью Южной Америки, но в результате своей деятельности Компания превратилась в обычную акционерную пирамиду. Изначально права на торговлю приобретались авансом, ведь война с Испанией в 1711 году ещё не была завершена, в обмен компания брала на себя обязательства по выкупу госдолга Британской короны, существенно выросшего в результате ведения Войн за испанское наследство. Мирный договор с Испанией в итоге не предоставлял сколько-нибудь заметного коммерческого преимущества и ведение реальной торговой деятельности в Южной Америке было затруднительно. Однако имена известных вкладчиков, которыми стали многие видные политики того времени, и главное имя самого Харли по сути второго человека в государстве, активно привлекали инвесторов. В итоге Компания Южных Морей превратилась в банальную пирамиду, цена акций на пике достигала 1000 фунтов к 1920 году, что в ценах того времени было целым состоянием, но быстро надувшись пузырь так же быстро и лопнул, оставив тысячи вкладчиков (а среди них был даже сам Исаак Ньютон) ни с чем.

Хорошо бы ещё вспомнить и историю реального крупного инвестиционного проекта, к сожалению, из-за ошибок руководства, нецелевого расходования средств, да и просто форс-мажорных обстоятельств, превратившегося в банальную пирамиду — это строительство Панамского канала под руководством фрацузского инженера Фердинанда Лессепса (всемирно известного конструктора Суэцкого канала) и его «Всеобщей компании межокеанского канала», образованной в Париже в 1879 году. Используя своё имя Лессепсу удалось привлечь огромные инвестиции на проект, называемый «стройкой века». Но ошибочность самого проекта, растраты, коррупция, тропические болезни, косящие рабочих, постоянно увеличивали смету стройки и вынуждали привлекать новых инвесторов, ради чего руководители не брезговали подкупом СМИ и чиновников. Но шило в мешке не утаишь и дурная слава настигла и Панамский канал, приток денег прекратился, и стройку пришлось заморозить, не завершив её и на треть. В итоге проект уже в XX веке довели до конца Соединённые Штаты Америки, учтя ошибки предыдущих горе-строителей, они всё же успешно справились с действительно грандиозной инженерной задачей. Подобные пирамиды по неволе, впрочем, часто встречаются и в строительных компаниях масштабом поменьше. Так многочисленные обманутые дольщики в России, исключая пострадавших от заведомо недобросовестных предпринимателей, часто становились жертвой коррупции и инфляции, приводивших к завышению смет долевого строительства. Организации в основном просто не могли достроить дом, не привлекая новых инвесторов, что приводило либо к заморозке работ, либо к превращению изначально добросовестного проекта в банальную пирамиду.

Любовь к халяве (об успехе в России)

Но ладно, пусть с ним с «загнивающим Западом» они там всегда были жадны до наживы, что с них взять? В России же всегда духовные человеческие ценности, казалось бы, превалировали над богатством! Но в 90-ые годы именно в России финансовые пирамиды ждёт невиданный успех. Миллионы вкладчиков по всей стране от бизнесменов до пенсионеров несут свои деньги даже не личностям масштаба лорда-казначея Роберта Харли или выдающегося инженера Фердинанда Лессепса, а Валентине Соловьёвой, не имеющей и 9-ти классов образования, или уголовнику Сергею Мавроди, отмотавшему срок за экономические преступления. Как же так произошло? Ответить на этот вопрос можно, если вспомнить атмосферу, царившую в стране в начале 90-х годов. Рушились привычные устои общества и на руинах «государства тотального дефицита» зародился новый дивный Мир, появлялись многочисленные предметы роскоши, доселе доступные советскому человеку только в виде картинки на экране телевизора в видеосалоне (да, в конце 80-ых и начале 90-ых фильмы смотрели не в IMAX 3D кинотеатрах с комфортными креслами и попкорном, а на прокуренных квартирах с пиратских видеокассет). И тут вот они рядом дорогие машины, одежда, элитные дачи, импортные продукты, но позволить это всё себе большинство людей не могли: советская экономика рухнула, а создание новой рыночной ещё только начиналось, и шло не так гладко как хотелось бы. Темпы инфляции подрывали доверие к отечественной валюте и банковской системе в целом, и вот тут появляются «волшебники», которые заявляют, что могут легко дать то, что простому труженику, не обладающему нужными для обогащения способностями и знаниями, никогда не добыть самостоятельно! Это и был ключ к умам и сердцам доверчивых советских людей, привыкших к тому, что за них кто-то может (и должен) всё сделать и решить. «Государство не может, так и чёрт с ним, вон у Мавроди можно прокрутить деньги и купить себе телевизор, а то и автомобиль, если занять у всех друзей и вложить реально серьёзные бабки» — так, наверное, и рассуждало большинство рядовых вкладчиков «МММ». Грамотно выстроенная реклама на ТВ с простым работягой Лёней Голубковым и другими персонажами из целевой аудитории, сарафанное радио — раскрутили общество Мавроди так лихо, что впору позавидовать и маркетологам Apple. Впрочем, были и другие лица, кто воспринимал всё это буйство процентов как банальное казино: повезёт или не повезёт — проверим! Большинству, как это всегда и бывает с пирамидами, не повезло — против математики не попрёшь.

Постфактум в интервью Мавроди намекал, что саккумулированные средства он собирался направить на реальную инвестиционную деятельность и скупить акции всех крупных ресурсных предприятий России. Эту идею обыграли сценаристы фильма «ПираМММида», там аналог Мавроди, сыгранный Серебряковым, был под фамилией Мамонтов, а самого преступного гения пытались представить эдаким Робин Гудом — спасителем России от олигархата, стремящегося своих вкладчиков как бы сделать реальными «хозяевами» своей страны. Но по факту никаких подтверждений эти домыслы не находят, хотя и закрывать пирамиду Сергей Мавроди, скорее всего, тоже не собирался, планируя выйти аж на международный уровень!

Допустим с Мавроди всё ясно, но неужели собрав такое количество денег совсем никто из пирамидщиков 90-ых даже не пытался вести реальную инвестиционную деятельность и возможно ли это было вообще? Попытки выгодного вложения денег вроде бы предпринимались, но выглядели со стороны они больше похожими на фикцию для отвода глаз… Так «Хопёр-инвест» громко заявлял, что собирается застроить всю Россию сетью супермаркетов, и даже заказал их создание в Финляндии. Но конструкции получились громоздкими, что делало их транспортировку железной дорогой попросту невозможной, и в Россию они так и не попали. Но за ширмой инвестиционной компании не было ничего стоящего, большинство средств «Хопра» даже не переводились на счета. На вложенные доверчивыми вкладчиками рубли покупалась валюта и выводилась за кордон в Израиль. Знаменитый банк «Чара» привлекавший вклады благодаря связям и участие в раскрутке представителей театральной и кинематографической элиты. На пике своей популярности активы банка были вторыми в стране после «Сбербанка». Банк «Чара» успел снять довольно популярный фильм 90-ых «Ермак» с участием многих знаменитых российских актёров. Но в условиях широкого развития видеопиратства и почти полного отсутствия работающих легально кинотеатров этот фильм обречён был на провал в прокате, а если вспомнить ещё и о огромных нецелевых расходах руководства «Чары», откатах криминалу и милиции, то естественно, что выплачивать заявленные высоченные проценты (до 75% годовых по валютным (!) вкладам) банк в условиях резкого обесценивания рубля был просто не в состоянии и превратился в обыкновенную пирамиду, сдувшись буквально за год.

Можно сделать вывод, что гарантии высоких процентов вкладчикам у многочисленных пирамидальных организациях были заведомо ложны. В условиях высокой инфляции, экономического кризиса выгодное инвестирование в России было сложной задачей, требовавшей считать буквально каждую копейку, а многие организаторы пирамид, ошалев от огромных денег, просто начинали их спускать на свои нужды, купаясь в роскоши и забыв о реальной работе с активами вкладчиков. Возможно, помочь могли бы вложения в Западные компании, но даже самые рейтинговые инвестиционные фонды в США предлагают лишь около 20% годовых, которых бы никак не хватило на выплаты тех заоблачных прибылей, что обещались «инвесторами» в России. Деньги, а точнее та продукция, что их обеспечивает, не появляются по мановению волшебной палочки, а значит самим жертвам мошенников надо было задуматься откуда такие золотые реки, ведь правдоподобных схем заработка так никто и не предоставил. Вон тому же Понци, чтобы объяснить откуда гешефт, пришлось придумывать сказку про перепродажу почтовых купонов в США, приобретённых в Европе, и якобы извлекаемой огромной выгоде из-за разницы курсов валют.

ГКО или как вовлечь в пирамиду всю страну

Особняком стоит история с ГКО — государственные краткосрочные облигации, ценные бумаги с высокой доходностью (от 20 до 100% годовых). История с ГКО является по сути крупнейшей из всех финансовых пирамид в России, и если пострадавшие вкладчики МММ всё же были в той или иной мере сами виноваты в случившемся, то жертвой схемы ГКО стали почти все россияне, и стали отнюдь не добровольно. Изначально идея, как это часто бывает с пирамидами поневоле, несла в себе благое зерно: в 1993 году нужно было срочно покрыть дефицит бюджета, и ГКО был вполне рыночным механизмом, который позволял приостановить печатный станок и уменьшить темпы инфляции, а также влить немного «крови» в экономику страны. Т. е. Центробанк посредством выпуска ценных бумаг через биржу ММВБ заимствует деньги у инвесторов, пусть под высокий процент, но инвестиции в экономику должны способствовать её росту, а налоговые сборы позволят погасить все обязательства перед инвесторами.

В теории, как видно, всё как всегда хорошо, но вот на практике, увы, увлечённость латанием бюджетных дыр посредством выпуска бόльших объёмов ГКО превратили эту систему в самую обычную пирамиду, пусть и федерального масштаба. Несмотря на всё более сокращавшуюся доходную базу федерального бюджета и отсутствие реального экономического роста в стране, выпуск ГКО со сверхвысокой процентной ставкой продолжался. В итоге к августу 1998 года просто нечем было гасить все обязательства по ГКО без выпуска новых облигаций, уже с большими сроками погашения. Рынок попал в коллапс.

Реализацию идеи и вообще функционирование ГКО правильно связывать с именами Андрея Козлова, возглавлявшего в 1992 году управление ценных бумаг Центрального банка России, и Беллы Златкис, с 1991 по 1998 годы она занимала должность руководителя Департамента ценных бумаг и фондового рынка Министерства финансов РФ, а никак не Егора Гайдара, на которого сейчас порой кажется готовы повесить все огрехи правительства 90-ых.

Послесловие (не будем буратинами)

В заключение хочется лишний раз напомнить читателям, что халявы не будет. Попытки заработать на сомнительных инвестиционных проектах сродни игре в казино, разово можно выиграть, но играя системно, вы всегда окажетесь в проигрыше. Вкладывайте в надёжные инвестиционные проекты, хоть и доходность у них весьма скромная и порой едва покрывает инфляцию, а ещё лучше инвестируйте в себя, следуя совету знаменитого американского политика Бенджамина Франклина: an investment in knowledge pays the best interest (самые лучшие инвестиции — в знания).

Использованная литература:

- Башкирова В., Соловьев А., Дорофеев В. Герои 90-х. Люди и деньги. Новейшая история капитализма в России, Альпина нон-фикшн, 2012, 504 стр.

- Мавроди С. ПираМММида, ИГ «Весь», 2010, 240 стр.

- Кротков А. Все великие аферы, мошенничества и финансовые пирамиды. От Калиостро до Мавроди, СПб, Астрель, 256 стр.

- Фергюсон Найл Восхождение денег: пер. с англ., М., Corpus, 448 стр.